Формирование портфеля ценных бумаг

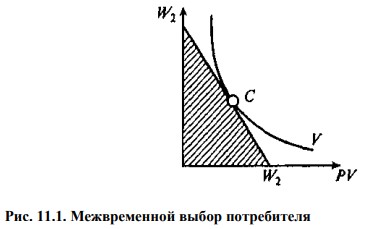

Пусть инвестор обладает некоторым капиталом. Он может потратить его сразу же, а может часть отложить на будущее, поместив в ценные бумаги. Его выбор зависит от того, какую конкретную форму имеет его семейство кривых безразличия (рис. 11.1). Хотя инвестору доступен весь заштрихованный треугольник, он выбирает точку на границе, касательную к его кривой безразличия.

Если кривые безразличия — вертикальные прямые, капитал тратится немедленно. Если кривые безразличия — горизонтальные прямые — все откладывается на будущее. На рисунке 11.1 W1 = PV1 — приведенная стоимость богатства и настоящий момент времени, W2 = РV2 — стоимость богатства в будущем периоде.

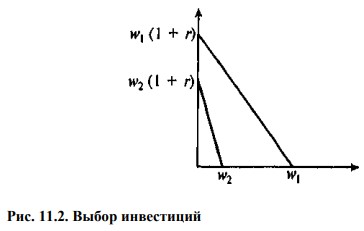

Наклон прямой бюджетного ограничения (рис. 11.2.) равен 1 + r, где r — ставка процента, которую получит инвестор за то, что отдаст долю своего богатства во временное пользование.

Предположим, что у инвестора есть выбор между двумя альтернативными инвестициями.

Второй вариант доходнее на единицу вложенного капитала, а первый дает большее поступление по абсолютной величине. К тому же требуется разный уровень расходов. К счастью, в силу существования акций инвестор не стоит перед выбором «или — или». Нет нужды закупать весь «Дженерал Моторс» или всю нефть и т.д. Фондовый рынок позволяет купить часть предприятия. Из набора инвестиций в разные ценные бумаги формируется портфель инвестора. Управление портфелем ценных бумаг предполагает, что инвестор, во-первых, ясно сформулировал для себя цель, с которой он формирует свой портфель; во-вторых, знаком с ситуацией на фондовом рынке и знает, какими параметрами характеризуются ценные бумаги.

Относительно цели формирования портфеля можно сказать, что существуют два крайних направления. Первое — сберечь деньги от инфляции и получить минимальный доход с полной гарантией возврата своих инвестиций. Второе — получить максимальный доход при условии, что инвестор согласен в крайнем случае свои инвестиции потерять. Как правило, средний инвестор находится где-то между этими крайними направлениями, склоняясь в ту или иную сторону в зависимости от своих рисковых предпочтений.

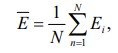

Параметров, характеризующих ценные бумаги с точки зрения теории портфеля, всего два. Это ожидаемая доходность и риск. Слово «ожидаемая» следует особенно подчеркнуть, потому что эта, вообще говоря, субъективная характеристика требует особого рассмотрения. С одной стороны, если инвестор не обладает какой-либо дополнительной информацией, кроме официальных сводок с фондовой биржи, он может в качестве ожидаемой доходности взять математическое ожидание, рассчитанное на основе данных прошлых периодов:

где Еi — доходность ценной бумаги за i-тый период;

N — число периодов. Если ситуация на фондовой бирже стабильна, то, по-видимому, так и следует сделать.

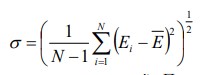

Понятие риска, вообще говоря, различно. Каждый волен вкладывать в него свой собственный смысл. Однако применительно к характеристикам бумаг ни фондовом рынке это вполне конкретная величина, характеризуемая среднеквадратичным отклонением от ожидаемой доходности и вычисляемая следующим образом:

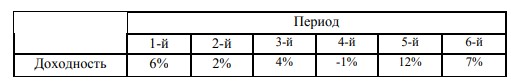

Величина σ² называется вариацией. Приведем пример. Пусть акции некой компании в предыдущие периоды имели следующую доходность:

Тогда ожидаемая доходность равна:

![]()

Вариация, соответствующая этому ряду, равна:

(0,06 – 0,05)²= 0,0001

(0,02 – 0,05)²= 0,0009

(0,04 – 0,05)²= 0,0001

(-0,01 – 0,05)²= 0,0036

(0,12 – 0,05)²= 0,0049

(0,07 – 0,05)²= 0,0004

Всего: 0,100

![]()

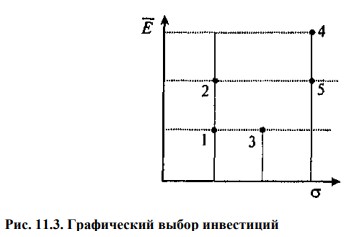

Понятно, что, чем меньше а или σ², тем менее рискованна ценная бумага и тем она предпочтительней. Аналогично, чем больше E , тем доходней (в среднем) ценная бумага и тем она предпочтительней. Таким образом, на графике (рис. 11.3), где по осям отложены Е и σ, инвестор стремится выбрать бумагу, лежащую как можно правее и выше.

Точка 2 предпочтительней точек 1 и 3, точка 1 предпочтительней точки 3. Относительно точек 3 и 5 определенного ничего сказать нельзя: все зависит от характера самого инвестора.

Казалось бы, можно выбрать приглянувшуюся ценную бумагу, купить ее и тем самым решить задачу инвестирования. Для него же все-таки создают портфель?